اظهارنامه ارزش افزوده؛ مهمترین تکلیف مودیان مشمول :

مهمترین تکلیف کلیه مشمولین ارزش افزوده، تکمیل اظهارنامه ارزش افزوده و ارسال آن در مهلت مقرر است. سازمان امور مالیاتی بر اساس نوع فعالیت مودیان، آنها را مکلف به تکمیل و ارسال انواع مختلفی از اظهارنامه نموده است. برخی از این اظهارنامهها عبارتند از:

♦️ عادی

♦️ ویژه سوخت

♦️ عوارض آلایندگی

♦️ ویژه دخانیات

♦️ شمارهگذاری خودرو

مهلت ارسال اظهارنامه و پرداخت مالیات ارزش افزوده :

تفاوت مالیات عملکرد و ارزش افزوده در تعداد دفعات و مهلت ارسال اظهارنامه مالیاتی است. مشمولین ارزش افزوده موظفند عملکرد خود را حداکثر ظرف 15 روز از انقضای هر فصل، به سازمان مالیاتی گزارش و نسبت بهارسال اظهارنامه ارزش افزوده الکترونیکی خود اقدام نمایند. به این ترتیب مودیان باید کلیه خریدها و فروشها و همچنین صادرات و واردات مشمول و غیرمشمول خود را در اظهارنامه اعلام نمایند.

همچنین بر اساس قانون دائمی ارزش افزوده، مودیان مکلفند حداکثر ظرف یک ماه از انقضای هر فصل (دوره سه ماهه) نسبت به پرداخت مالیات و عوارض ارزش افزوده خود اقدام نمایند.

نکات

1- دقت کنید که مهلت ارسال اظهارنامه ارزش افزوده و پرداخت مالیات متعلق (بر اساس قانون موقت) 15 روز پس از انقضای هر فصل بود؛ اما در قانون دائمی مالیات بر ارزش افزوده، مهلت ارائه اظهارنامه و پرداخت مالیات و عوارض ارزش افزوده، حداکثر یک ماه پس از پایان هر فصل تعیین شده است.

2- نحوه محاسبه مالیات بر ارزش افزوده همچنان با نرخ 9% (از این میزان 5% مالیات و 4% عوارض ارزش افزوده است) صورت میگیرد؛ سازمان امور مالیاتی پس از تصویب قانون دائمی ارزش افزوده نرخ مالیات و عوارض را تغییر نداده است.

مودیان بر اساس نوع فعالیت موظف به تکمیل و ارسال اظهارنامههای مختلفی هستند

اقدامات پیش از ارسال اظهارنامه ارزش افزوده :

مهمترین کار برای تهیه اظهارنامه ارزش افزوده، جمعآوری و آماده سازی اسناد و مدارک خرید و فروشهای مرتبط با ارزش افزوده است. پیش از هر کار باید کلیه فاکتورهای خرید و فروشهای مربوط به فعالیت اقتصادی خود اعم از اینکه مشمول ارزش افزوده باشند و یا معاف از آن را تفکیک نمایید.

سپس یک فایل اکسل تهیه و اطلاعات خریدهای خود را در یک صفحه و اطلاعات فروشها را در صفحه دیگری وارد نمایید. این فایل میتواند شامل ستونهای ردیف، نام خریدار/فروشنده (حقیقی یا حقوقی)، مبلغ خالص خرید/فروش، مبلغ مالیات، مبلغ عوارض و جمع نهایی باشد. اطلاعات را به صورت زیر تکمیل نمایید:

♦️ خرید/فروش: مبلغ خالص خرید/فروش و بدون احتساب ارزش افزوده

♦️ مالیات: مبلغ خالص خرید/فروش ضربدر 5%

♦️ عوارض: مبلغ خالص خرید/فروش ضربدر 4%

♦️ جمع نهایی: جمع کل مبالغ خرید/فروش، مالیات و عوارض

به این ترتیب، شما بدون دغدغه کلیه اطلاعات خود را بررسی و اعداد را جهت تکمیل در اظهارنامه اصلی آماده میکنید.

مدارک مورد نیاز جهت تکمیل و ارسال اظهارنامه ارزش افزوده :

اسناد و مدارکی که یک مودی برای ارسال ارزش افزوده باید به عنوان اسناد و مدارک مثبته تهیه و نگهداری نماید، عبارتند از:

- گواهی ثبت نام در نظام مالیات بر ارزش افزوده

- کلیه صورت حسابهای مربوط به خرید و فروش کالا و خدمات

- دفاتر قانونی

- نسخ اظهارنامه های تایید شده

- رسیدهای بانکی پرداخت مالیات و عوارض

- برگههای اعلامیه بدهکاری و بستانکاری

- نوارهای صندوق

- اسناد گمرکی و حمل و نقل و بیمه

- سایر مستندات معاملات و عملیات

نکته: در هنگام تنظیم هریک از فرمهای مذکور مشخصات خریدار و فروشنده و کلیه مشخصات کالا یا خدمات و سایر موارد مندرج در فرمها، با دقت هرچه بیشتر تکمیل گردد.

نگهداری دفاتر و صورتحسابها :

موديان مشمول مكلفند از دفاتر، صورتحسابها و ساير فرمهای مربوط، پایانههای فروشگاهی و صندوقهای مکانیزه و يا ساير وسايل و روشهای نگهداری حساب تعیین شده از سوی سازمان مالياتی استفاده نمايند. مدارك مذكور بايد به مدت ۱۰ سال بعد از سال مالی مربوطه نگهداری و در صورت مراجعه ماموران مالياتی به آنان ارائه شود.

نحوه پر کردن اظهارنامه مالیات بر ارزش افزوده :

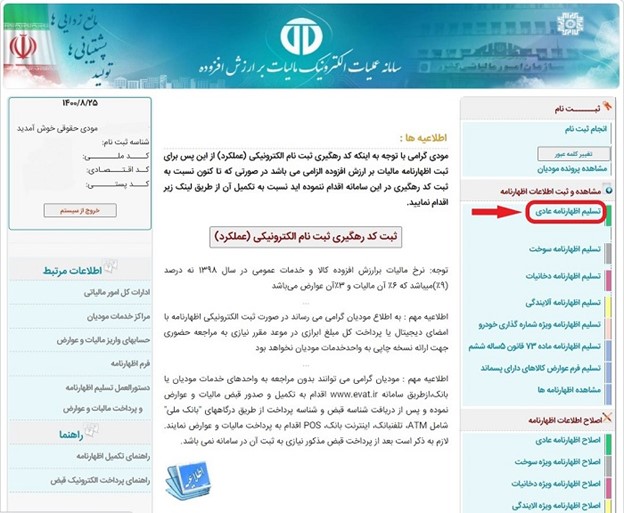

به دلیل اهمیت تکمیل دقیق اظهارنامه، در این مطلب آموزش تصویری مالیات بر ارزش افزوده را برای شما عزیزان در نظر گرفتهایم. در این آموزش ارسال ارزش افزوده تنها به شرح تکمیل، ارسال و پرداخت ارزش افزوده جهت تسلیم اظهارنامه عادی به صورت تصویری میپردازیم.

قبل از هر کار مودیان مشمول ارسال اظهارنامه، موظفند در سامانه ارزش افزوده ثبت نام نمایند .

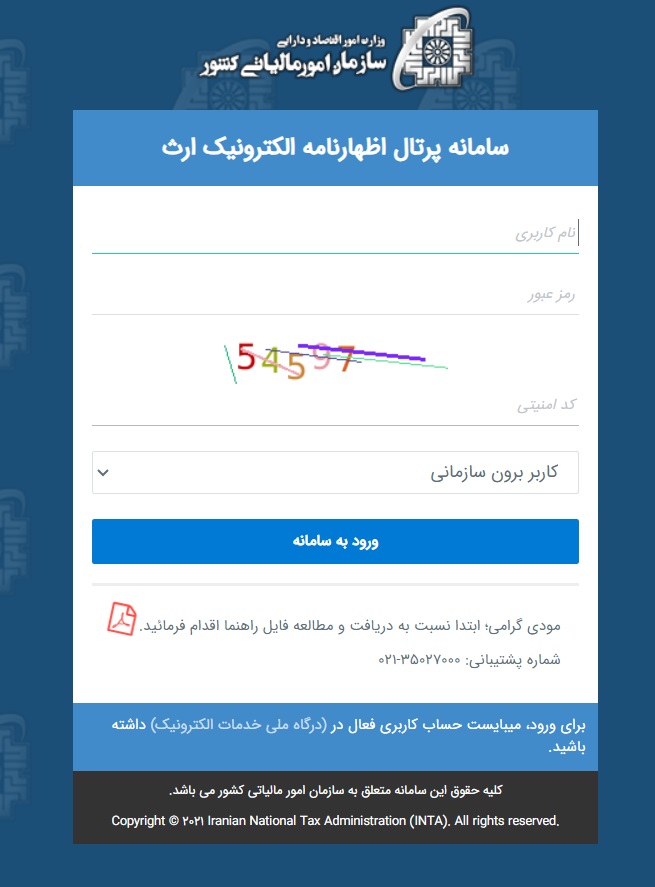

1- ورود به سامانه ارسال اظهارنامه ارزش افزوده الکترونیکی :

آموزش ارسال اظهارنامه ارزش افزوده را با ورود به سامانه مالیات بر ارزش افزوده به آدرس www.evat.ir آغاز میکنیم. ابتدا با درج نام کاربری و کلمه عبور وارد حساب کاربری خود شوید.

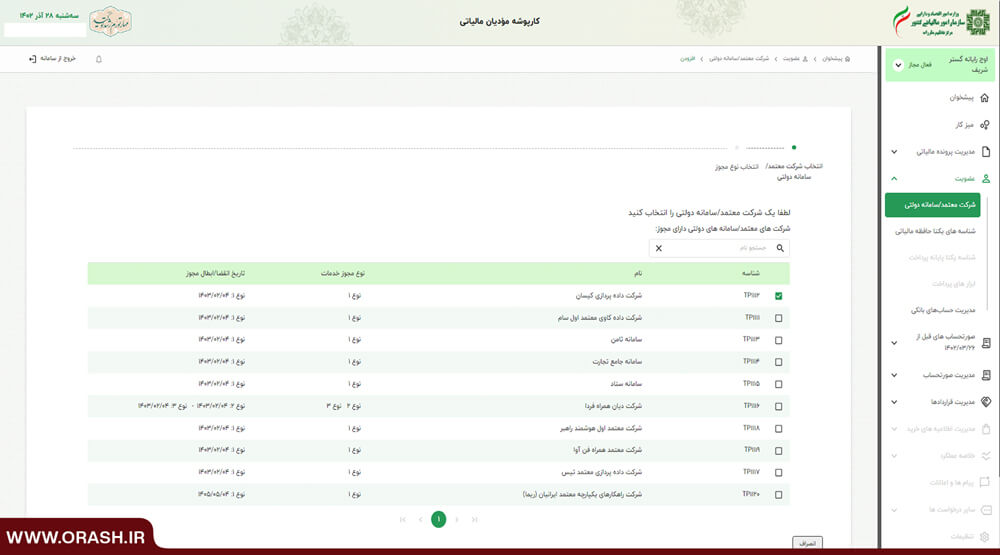

2- انتخاب نوع اظهارنامه قابل ارسال :

اظهارنامه الکترونیکی خود را بر اساس نوع فعالیتتان انتخاب نمایید.

3- انتخاب سال عملکرد و دوره مالی :

سال عملکرد و شماره دورهای که قصد تهیه اظهارنامه ارزش افزوده را برای آن دارید، وارد نموده وارد فضای اظهارنامه شوید. دورههای مالیاتی به صورت زیر هستند:

♦️ یک (1): فروردین لغایت خرداد، اظهارنامه تیر

♦️ دو (2): تیر لغایت شهریور، اظهارنامه مهر

♦️ سه (3): مهر لغایت آذر، اظهارنامه دی

♦️ چهار (4): دی لغایت اسفند، اظهارنامه فروردین

4- ورود اطلاعات مودی + فروش و صادرات + خرید و واردات :

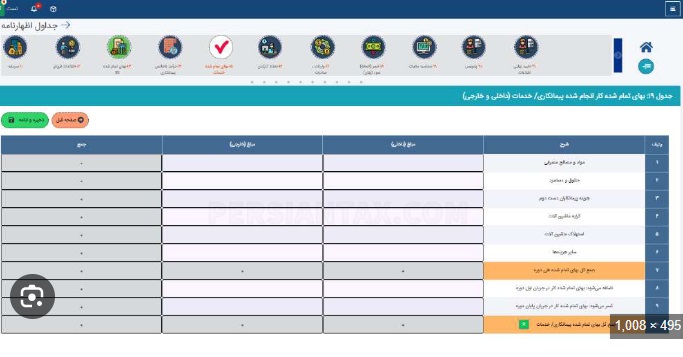

نحوه ارسال ارزش افزوده به این صورت است که مودی باید جهت تکمیل اطلاعات و ارسال اظهارنامه ارزش افزوده الکترونیکی، اطلاعات خود را در جداول در سه بخش وارد نماید:

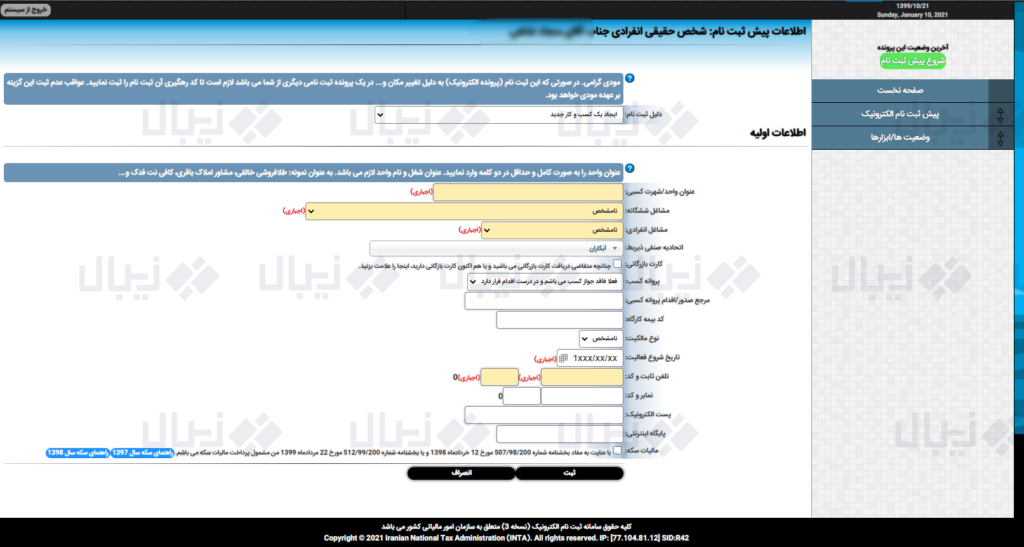

الف- مشخصات مودی

در جدول “الف” مودی باید کلیه اطلاعات هویتی و ملکی مربوط به فعالیت اقتصادی خود را تکمیل نماید.

نکته

اطلاعاتی که مودی هنگام ثبت نام در سامانه ثبت نموده است، به صورت خودکار در فیلدها بارگذاری میشوند؛ مودی تنها باید صحت اطلاعات را بررسی و موارد ناقص را تکمیل نماید.

ب- اطلاعات مربوط به فروش و صادرات

مودی باید اطلاعات مربوط به فروش کالا و خدمات مشمول و غیرمشمول خود را در جدول شماره 1 تکمیل نماید. برای درک بهتر این قسمت از یک مثال استفاده میکنیم؛ مراودات مالی شرکت شمال را به صورت زیر در نظر بگیرید:

♦️ فروش کالا و خدمات مشمول ارزش افزوده به مبلغ 15,000,000,000 ریال

♦️ فروش کالا و خدمات معاف از ارزش افزوده به مبلغ 5,000,000,000 ریال

♦️ صادرات کالا و خدمات معاف و مشمول شرکت به مبلغ 10,000,000,000 ریال

نکته

بر اساس قانون ارزش افزوده، مودی برای فروش کالا و خدمات معاف و همچنین صادرات کالا و خدمات مشمول و معاف، موظف به پرداخت ارزش افزوده نیست؛ اما باید اطلاعات کلیه فروشهای خود را در سامانه ثبت نماید.

ج- اطلاعات مربوط به خرید و واردات

جدول شماره 2 با اطلاعات خرید و یا واردات کالا و خدمات مودی تکمیل میشود؛ برای شرکت شمال، موارد زیر را در نظر بگیرید:

♦️ خرید کالا و خدمات مشمول ارزش افزوده به مبلغ 9,000,000,000 ریال

♦️ خرید کالا و خدمات معاف از ارزش افزوده به مبلغ 5,000,000,000 ریال

♦️ واردرات کالا و خدمات مشمول شرکت به مبلغ 3,000,000,000 ریال

♦️ واردرات کالا و خدمات معاف شرکت به مبلغ 1,000,000,000 ریال

نکته

مودی برای خرید کالا و خدمات معاف و همچنین واردات کالا و خدمات معاف، موظف به پرداخت ارزش افزوده نیست؛ اما باید اطلاعات کلیه خریدهای خود را در سامانه ثبت نماید.

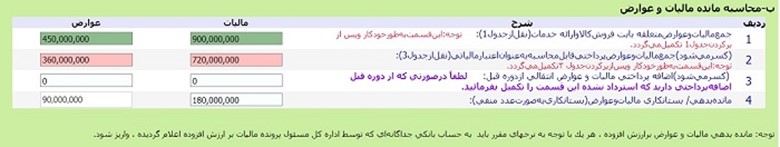

5- محاسبه مالیات و عوارض ارزش افزوده

در این بخش از آموزش نحوه ارسال ارزش افزوده به شکل تصویری، به بررسی نحوه محاسبه اعتبار مالیاتی ارزش افزوده و همچنین مانده مالیات و عوارض پرداختی قابل کسر یا استرداد میپردازیم. اگر بخواهید نحوه محاسبه مالیات ارزش افزوده را بدانید که چگونه است، میتوانید مقاله آن را مطالعه نمایید.

محاسبه مانده مالیات و عوارض پرداختی قابل کسر یا استرداد

میزان مالیات قابل پرداخت مودی در جدول شماره 3 اظهارنامه ارزش افزوده محاسبه و نمایش داده میشود. به این صورت که مالیات و عوارض پرداختی مودی (اعتبار مالیاتی) از مالیات و عوارض دریافتی او کسر شده و باقیمانده به عنوان بدهی مودی نمایش داده میشود. بخشی از اطلاعات این جدول به صورت خودکار و بخشی به صورت دستی تکمیل میشود.

♦️ اولین ردیف به صورت خودکار از جدول 2 محاسبه و تکمیل میشود

♦️ ردیف دوم توسط مودیانی که بر اساس تبصره 2 و 3 ماده 8 و ماده 26 قانون دائمی ارزش افزوده (تبصره 2، 3 و 4 ماده ۱۷ قانون موقت)، مالیات و عوارض پرداختی آنها، اعتبار مالیاتی در نظر گرفته نمیشود، تکمیل میشود؛ این گروهها عبارتند از:

- عرضه کالاها یا خدمات معاف از ارزش افزوده

- عرضه کالاها و یا خدمات تواما معاف و مشمول ارزش افزوده

- واردات و یا عرضه کالاهای نفتی، فلزات گرانبها، سيگار، نوشابه

♦️ سومین ردیف با کسر موارد ردیف دوم از ردیف اول به صورت خودکار محاسبه و تکمیل میشود.

محاسبه مانده مالیات و عوارض قابل پرداخت

در انتهای اظهارنامه در جدول ب، مالیات و عوارض قابل پرداخت مودی محاسبه میشود؛ این جدول نیز تواما به صورت دستی و خودکار تکمیل میشود؛

♦️ بخش خودکار، با مبالغ قابل پرداخت بابت خرید و فروش از جداول 1 و 2 تکمیل میشود

♦️ اضافه پرداختیهای مودی در دورههای قبلی، در صورت تمایل مودی به صورت دستی توسط وی تکمیل میگردد.

در آخر مالیات قابل پرداخت مودی توسط سیستم محاسبه و نمایش داده میشود.

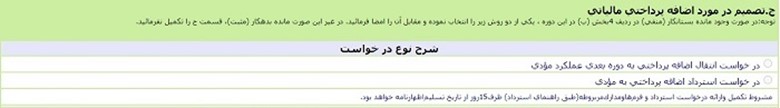

6- تصمیم گیری در مورد اضافه پرداختی

اگر مودی در این دوره اضافه پرداختی بابت مالیات و ارزش افزوده داشته باشد، به عبارت دیگر در جدول فوق بستانکار گردد، مختار است یکی از گزینههای زیر را انتخاب نماید:

♦️ درخواست انتقال اضافه پرداختی به دوره بعدی عملکرد مودی؛ در این صورت بستانکاری این دوره از مالیات دوره بعدی کسر خواهد شد.

♦️ درخواست استرداد اضافه پرداختی به مودی؛ به این ترتیب سازمان موظف است اضافه پرداختی شما را طی مدت 30 روز به حساب شما واریز نماید؛ در غیر این صورت موظف به پرداخت جریمه دیرکرد خواهد شد.

برای آشنایی با نحوه ثبت درخواست استرداد مالیات ارزش افزوده به صورت تصویری کلیک نمایید.

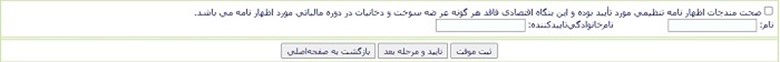

7- مرحله تایید اطلاعات و ارسال اظهارنامه ارزش افزوده

در پایان کار، پس از کنترل مجدد اطلاعات ورودی، نام و نام خانوادگی تاییدکننده را ثبت نمایید؛ سپس ابتدا ثبت موقت و سپس گزینه تایید را انتخاب نمایید.

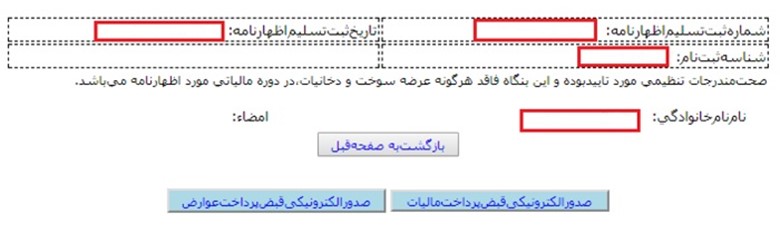

8- دریافت کد رهگیری اظهارنامه ارزش افزوده

پس از ثبت اطلاعات، بار دیگر یک پیش نمایش از اطلاعات وارد شده نمایش داده میشود؛ در صورتی که اطلاعات مندرج در آن مورد تایید مودی باشد، او میتواند یکی از دو گزینه زیر را انتخاب نماید:

♦️ تایید نهایی و ارسال اطلاعات (در صورت نداشتن امضای دیجیتال)

♦️ تایید نهایی و ارسال اطلاعات با امضای دیجیتال (در صورت داشتن امضای دیجیتال)

در غیر این صورت موارد اشتباه را تصحیح نموده؛ بار دیگر وارد بخش تایید اطلاعات و دریافت کد رهگیری شوید.

در نهایت کد رهگیری در پایین صفحه نمایش داده میشود.

نحوه اخذ قبض پرداخت مالیات ارزش افزوده

نحوه صدور قبض مالیات ارزش افزوده به دو صورت انجام میشود؛ که بستگی به زمان اقدام شما برای صدور قبض مالیات ارزش افزوده خواهد داشت.

روش اول

در صورتی که شما بلافاصله پس از تکمیل اظهارنامه و قبل از خارج شدن از اظهارنامه، قصد دریافت قبض مالیات خود را داشته باشید؛ نحوه پرداخت قبوض مالیات و ارزش افزوده به این صورت است که از انتهای صفحه دریافت کد رهگیری، روی دو گزینه زیر کلیک و قبوض خود را دریافت نمایید:

♦️ صدور الکترونیکی قبض پرداخت مالیات

♦️ صدور الکترونیکی قبض پرداخت عوارض

روش دوم

گاهی شما پس از خروج از اظهارنامه و در زمان دیگری قصد پرداخت مالیات و عوارض ارزش افزوده خود را دارید؛ در این روش نحوه دریافت قبض مالیات بر ارزش افزوده باید مراحل زیر را طی کنید:

به سامانه www.evat.ir وارد شده، نام کاربری و کلمه عبور خود را وارد نمایید؛ سپس به قسمت “قبض الکترونیکی” مراجعه نمایید.

با کلیک روی صدور الکترونیکی قبض مالیات یا عوارض، قبض مربوطه را مشاهده و دریافت نمایید.

همچنین در بخش “مشاهده قبوض الکترونیکی” میتوانید وضعیت قبوض خود را مشاهده نمایید.

نحوه پرداخت مالیات بر ارزش افزوده

نحوه پرداخت مالیات ارزش افزوده پس از دریافت قبوض مالیات و عوارض به دو صورت انجام میشود:

روش اول پرداخت الکترونیکی مالیات ارزش افزوده

در روش اول شما برای پرداخت ارزش افزوده میتوانید به سایت سازمان ارزش افزوده مراجعه نموده، گزینه “پرداخت قبوض مالیاتی” را انتخاب نمایید.

به این ترتیب بدون نیاز به نام کاربری و کلمه عبور میتوانید قبض خود را پرداخت نمایید.

روش دوم پرداخت مالیات ارزش افزوده

دومین شیوه پرداخت قبوض مالیات و عوارض ارزش افزوده، از طریق یکی از درگاههای بانک ملی ایران است. این درگاههای پرداخت عبارتند از:

- ATM

- تلفنبانک

- اینترنت بانک

- دستگاه POS

لازم به ذکر است بعد از پرداخت قبض مذکور، ثبت آن در سامانه نیاز نیست.

اقدامات نهایی در ارسال اظهارنامه ارزش افزوده

تا اینجا با مراحل تکمیل اظهارنامه و نحوه ارسال مالیات بر ارزش افزوده آشنا شدیم؛ پس از پایان کار بهتر است اقدامات زیر را انجام دهید:

♦ اگر برای مالیات بر ارزش افزوده بستانکار شدید، بهتر است تیک انتقال مبلغ بستانکاری به دوره بعدی را بزنید.

♦ بلافاصله پس از واریز مبلغ مالیات و عوارض فیشهای واریزی را بایگانی نمایید.

♦ پس از ثبت اظهارنامه در سامانه اقدامات زیر را انجام دهید:

- تهیه پرینت اظهارنامه

- ثبت امضا و مهر شرکت بر روی نسخه پرینت شده

- تهیه یک نسخه کپی از اظهارنامه مهر و امضا شده

- صدور سند حسابداری و پیوست آن به کپی تهیه شده